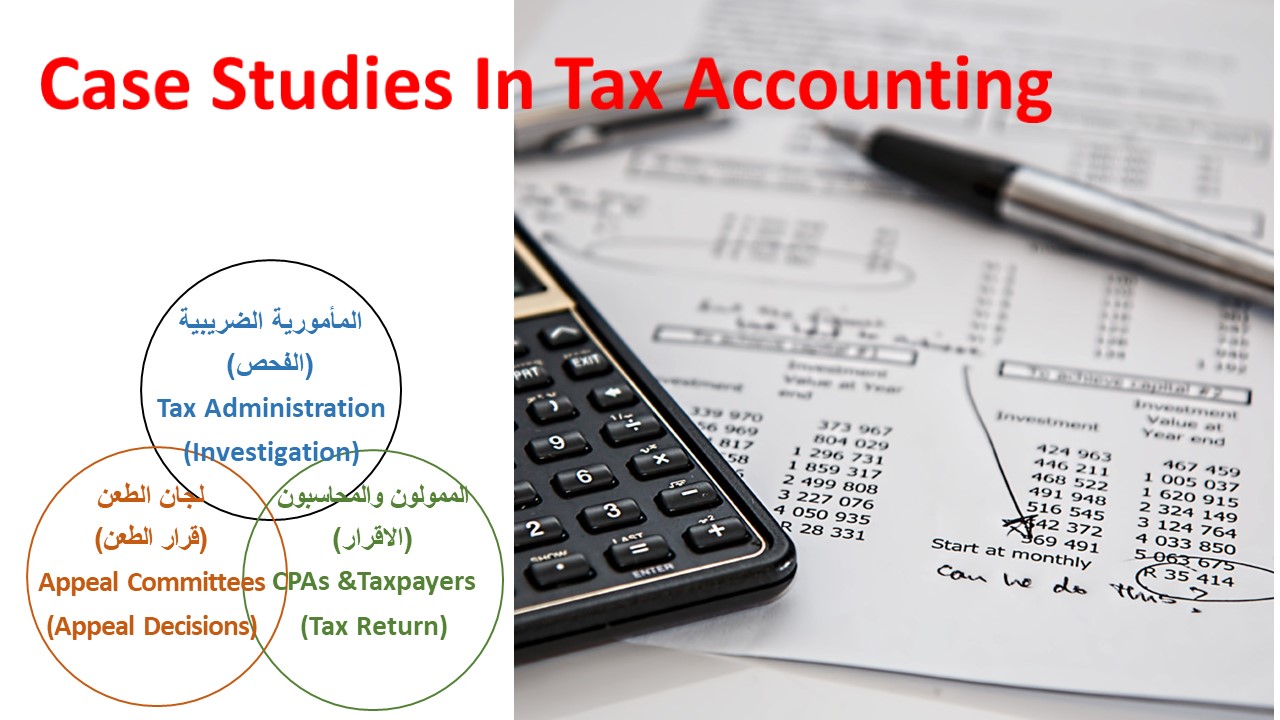

دراسات الحالة في المحاسبة الضريبية

مقدمة

منهج دراسة الحالة Case Study Approach

تعرف دراسة الحالة Case Study بأنها استفسار تجريبي Empirical Inquiry يهدف إلى دراسة وفحص ظاهرة معاصرة داخل سياقها الحقيقي لاسيما عندما لا تكون الحدود بين الظاهرة وسياقها ظاهرة بوضوح، كما تؤكد Emphasises دراسة الحالة على وجود وحدة وحيدة للتحليل، ولكنها تعكس دراسات الحالة المقارنة في ضوء الدراسات الاستقصائية المسحية الميدانية Field Surveys.

يعـرف منهج دراسة الحالة بأنه المنهج الذي يعتمد على دراسة حالة معينة بهدف جمع معلومات متعمقة عنها، وبالتالي فهو مفيد في أعطاء معلومات لا يمكن الحصول عليها باستخدام أساليب أخرى، ولذلك فأن منهج دراسة الحالة يكون مناسباً للاستخدام عندما يكون تركيز البحث على ظاهرة معاصرة ضمن سياق الحياة الواقعي، كذلك يفضل استخدامه عندما تكون هناك رغبة في دراسة حالة تحتوي على عديد من المتغيرات والعوامل المرتبطة مع بعضها البعض، وحينما تكون تلك العوامل والمتغيرات قابلة للملاحظة.

ويعتمد منهج الحالة على خمس خطوات أساسية هي :ـ

1) تحديد الحالة محل الدراسة ومحدداتها ونوعها وعددها. وبصفة عامة توجد العديد من أنواع دراسات الحالة أهمها دراسة الحالة التفسيرية Explanatory، ودراسة الحالة الوصفية Descriptive، ودراسة الحالة المتعددة Multiple Case Studies، ودراسة الحالة المتعمقة Intrinsic، ودراسة الحالة الاستكشافية Exploratory.

2) تحديد المفاهيم المطلوب دراستها .

3) تحديد الأساليب المناسبة لإجراء الدراسة، وأهمها الدراسة الميدانية كمصدر أساسي للمعلومات، ويسبق تنفيذها مرحلة الدراسة الاستطلاعية التي تهدف إلى التعرف على منطقة الدراسة لتحديد الأسلوب الأمثل لتنفيذ الدراسة الميدانية.

4) إجراء الدراسة وتدوين كافة المتغيرات ذات الصلة.

5) تحليل النتائج باستخدام عديد من الأساليب، من ضمنها التحليل الإحصائي.

-----------------------------------------------------------------------------------------------------------------

1- فحص حسابات الشركة فحصا فعليا

2- تقدير وعاء مستقل اشخاص مرتبطة

3- تقدير وعاء مستقل وخدمات قيمة خاضعة للمادة 56

4- عدم اتساق نسب مجمل ربح نشاط الحج

5- إبراء ذمة الشركات من المادة 87 مكرر

عدم سريان احكام المادة 87 مكرر بموجب القانون 11 لسنة 2013

الغاء تطبيق المادة 87

6 إضافة معاملات الخصم والإضافة في بيانات الحاسب الآلي بالمأمورية إلى وعاء الضريبة.

7- اعتراف المأمورية بتكلفة الحصول على الإيراد

8- إلغاء إضافة إيرادات مقدرة أو نسبة من الإيراد إلى وعاء الضريبة لعدم تقديم المستندات المؤيدة وعدم الفحص الفعلي.

9- عدم ثبوت الواقعة المنشئة للضريبة ويكون وعاء الضريبة لا شيء.

10- استبعاد المحاسبة عن التكلفة الاستيرادية

11- تحديد وعاء ضريبي معفي بمقدار على نشاط الشركة

12- تحديد نسب مجمل ربح النشاط في شركات السياحة

13- تربيح شهادات جمركية استيرادية

14- اعتماد الأجور والمرتبات بالكامل

15- احتساب المأمورية الفاحصة نسبة صافي أرباح

16- اعتماد المأمورية نسب مجمل ربح السياحة

17- اعتماد المأمورية مجمل ربح الحج

18- اعتماد المأمورية مجمل ربح النقل

19- اعتماد اهلاك الأصول الثابتة

20 سقوط حق المصلحة في ضريبة المرتبات

21- خضوع بيع فندق بكامل مقوماته دون أن ينصب البيع على مفردات معينة (كالاثاث) إلى الضريبة العامة على المبيعات

22- عدم استناد تقرير المأمورية إلى أدلة موضوعية تثبت مزاولة النشاط

23- اعادة الملف للمأمورية لمحاسبته من خلال الدفاتر

24- عدم بطلان نموذج 19

25- الغاء ما اضافته المأمورية من وعاء مستقل

26- تخفيض وعاء القيم المنقولة

27-الغاء تطبيق المادة 121 من القانون 157 لسنة 1981

28- إلغاء إجراء المأمورية المحاسبة عن أرباح رأسمالية

29- إلغاء إجراء المأمورية اخضاع بندي مصروفات الحج والعمرة لحكم المادة 56

30- سقوط حق مصلحة الضرائب بالمطالبة بدين الضريبة بتقادم الخمسي

31- اعادة أوراق ملف ضريبة كسب العمل للمأمورية لإعادة سنوات النزاع

32- تحديد الاختصاصات في ظل تغيير المركز الرئيسي للممول

33 اعتماد التبرعات لصندوق تحيا مصر

34 معالجة الاكراميات ضمن المصروفات العمومية

35 إلغاء نموذج 19 لصدوره من مأمورية ليست جهة اختصاص قانوني

36 الفوائد والمصروفات التمويلية تطبيقا لنص المادة52 من القانون 91 لسنة 2005

37 استبعاد قيمة الأرباح المقدرة من بيع الاسهم

38 مدى الخضوع الضريبي لعقد بيع فندق عائم

39- براءة الذمة من مقابل التأخير إذا تم سداد أصل الضريبة قبل تاريخ العمل

40- احقية الشركة في الحصول على الإعفاء العشري المقررة قانوناً

41 عدم دستورية نص الفقرة الثانية من المادة 38 من القانون 157 لسنة 1981

42-احتساب مقابل التأخير المادة 110 قانون91 لسنة 2005 من اليوم التالي لاعتبار الضريبة واجبة الأداء وليس من اليوم التالي لتاريخ تسليم الاقرار الضريبي.

43-عدم تطبيق نص المادة (110)المتعلقة باحتساب مقابل التأخير تطبيقاً لقانون 173 لسنة 2020.

44- مد المدة التي يجوز فيها لمصلحة الضرائب تعديل الاقرار المقدم من السجل وسقوط قرار وزير المالية في 231 لسنة 1991 و 143 لسنة 1992

45-براءة ذمة المدعي من الضريبة على المشتريات ـ ضريبة عن المدخلات

46- إعادة النظر في الربط النهائي للطعن

47- تحديد الايرادات الداخلة في وعاء الضريبة

48- تحديد التكاليف واجبة الخصم

تطبيق الخصم والتحصيل تحت الضريبة في المشروعات الصغيرة

49- براءة ذمة الشركة من دين ضريبة المبيعات للتقادم الضريبي الثلاثي (قيمة مضافة)

50- قواعد نظام فحص الاقرار بالعينة

51 شرائح ومقدار الضريبة على الدخل

52 نسب صافي ربح المنشآت الصغيرة التي لا يتجاوز رقم أعمالها السنوي مليون جنيه

53- طلب الإفادة بالرأي عن المعاملة الضريبية للرسوم التي يتم تحصيلها

54- احتساب نسبة صافي 15 تجب كافة التكاليف والمصروفات

55 - الربط التقديري لا يكون إلا بتقدير عنصري الإيرادات والمصروفات

56- إلغاء الضريبة الغير مسددة

57- مقابل التأخير طبقاً للمادة 14 من اللائحة التنفيذية

58-عدم أحقية المأمورية في إخضاع اجور الخبراء الأجانب

59 حصة العامل في التأمينات الاجتماعية

60 ضريبة مرتبات ـ الاستشارات الخارجية ـ عدم خضوعها للضريبة على المرتبات

61 ضريبة فرق أجور

62 ضريبة على أتعاب محاسبة ومراجعة واستشارات قانونية

63 ضريبة بدل الاجازات

64 مكافآة نهاية الخدمة

65- الفحص

66- معالجة مقابل التأخير

67- حالات الطعن المباشر أمام لجان الطعن

68- براءة ذمة الشركة من الضريبة على دعم التضامن ورسم تنمية الموارد المالية للدولة

69 - قانون 206

70- رد الضريبة

71- طرق الإعلان

72 سريان البطاقة الضريبية

73- تاريخ تقديم الاقرار الضريبي

74- اعتماد الاقرار الضريبي

75 قضاء مجلس الدولة هو قضاء مشروعية

76 عدم جواز نظر الدفع بالتقادم لعدم بق عرضه على لجنة الطعن

77 لا يترتب على عدم اللجوء إلى لجان الطعن ثمة اثر يغط الخصم حقه في سلوك الطريق الذي يليه

78- بطلان قرار لجنة الطعن لعدم الاعلان

79- تحديد الربح الرأسمالي على الأوراق المالية

80- الواقعة المنشئة للضريبة على توزيع الأرباح وتحديد سعر الضريبة

81- المبالغ التي يحصل عليها المقيمون من غير جهات عملهم الأصلية

82 تحديد صافي الربح في المادة 17 على اساس الايرادات والتكاليف الفعلية

83- نظرة مختصرة على تعديل معايير المحاسبة لمعالجة أثار التغيرات في سعر الصرف

84- تجميع حالات التقادم

حالات التقادم في حالة التهرب

تقادم ضريبة الدمغة

85- اعتماد فروق العملة عند تحديد وعاء ضريبة الدخل.

86- عدم التزام الشركات بأداء 1% من صافي أرباحها إلى صندوق تمويل التدريب والتأهيل ، قسمي (الفتوى والتشريع)

87- تحديد نسبة 2% -6% لمجمل أرباح نشاط المقاولات

88- تحديد نسبة 5% لمجمل أرباح نشاط استثمار عقاري

89- كتاب حالات مثل

90-

المعالجة الضريبية للأرباح الرأسمالية الناتجة عن التصرف في الأوراق المالية والحصص وأذون الخزانة وضريبة الدمغة على التعامل في الأوراق المالية

91- المعالجة الضريبية للأرباح الرأسمالية الناتجة عن بيع أو التصرف في الأسهم غير المقيدة ببورصة الأوراق الملاية والتي يحققها أشخاص غير مقيمين.

92- البنود التي لا تخضع لضريبة القيمة المضافة الأرباح والخسائر الناتجة عن فروق العملة.

93- حالات مثل حديد واسمنت

94- الضريبة على القيمة المضافة على المحال التجارية

عدم فرض ضريبة القيمة المضافة على الوحدات الإدارية

95- عدم سريان الاعفاءات الواردة بالمادة 51 من قانون 66 لسنة 1974

96- تطبيق المادة 3 من قانون 30 لسنة 2023.

97- الأرباح الرأسمالية غير المحققة وغير الخاضعة للضريبة

98

98-وقف الدعوى للتصالح في المنازعات الضريبية لمدة تسعة شهور ويجدد الوقف تلقائيا لمدة أخرى.

99-

-

اجراء التوقف النهائي امام مصلحة الضرائب والقيمة المضافة

100- قانونية تعديل ربط عن السنة التي قدم عنها الممول الإقرار الضريبي ولم يدرج ضمن عينة الفحص.

101- الأحكام الخاصة بتسعير المعاملات وفقاً لأحكام المادتين 12، 13لسنة 2020.

102-عدم اعتبار عائد نظام الدفعات المقدمة من إيرادات الشركة لمخالفة المادة 63 فقرة 4 من قانون 91 لسنة 2005.

اعفاء الفندق رغما عن عدم الفحص103

104 إذا صادف اخر الميعاد عطلة رسمية امتد إلى أول يوم عمل بعدها

105 اعفاء عقود الغير مشهرة قبل 2013 من ضريبة التصرفات العقارية.

106-حالة ضريبية مدرسة خاصة

107 استرداد مبالغ الخصم الضريبي للمنشآت آلتي تعامل وفقاً للقواعد المبسطة الواردة بالقانون 152 لسنة 2020 تنمية المشروعات الصغيرة والمتوسطة والمتناهية الصغر

108 الربط التكميلي يخضع للمادة 3

109 عقد الهبة

110 اختصاص لجان الطعن

111 المعاملة الضريبية للعمولة الممنوحة من شركة لصالح وكلاء التوزيع التابعين لها

112 تناقض حكمان نهائيان من جهة قضائية واحدة

113 خضوع خدمات الشحن البحري الدولي لضريبة الدمغة

114 تقادم مقابل الانتفاع بالمال الخاص المملوك للدولة

115 -لا يجوز المجادلة في تنفيذ الأحكام القضائية أو تعطيلها أو وقف تنفيذها إلا عن طريق المحكمة التي أصدرتها أو محكمة الطعن بحسب الأحوال وفقاً للإجراءات المقررة قانوناً

116- نشاط الذهب

117 البت في حالات الربط لعدم الطعن

118- عقود البيع التي تسبق عقود التأجير التمويلي في عمليات البيع مع إعادة الاستئجار لا تسري عليها احكام الخصم والإضافة والتحصيل وغيرها من نظم الحجز من المنبع لحساب الضرائب.

119- إلغاء قرار وزير المالية رقم 481